想到收益,一般投資人就會想到高收益債券,但難道一定得犧牲安全或流動性,才能得到比較好的利息嗎?其實不然!透視國內壽險大戶的資產配置發現,其實「收益」可以穩中求,方式也很簡單,買進好企業發行之高信評、高流動性的債券,然後長期持有,就會有夠高的回報率。而這些好債券集中在美國前100大市值的企業,因為它們的「債信品質更高一點、償債能力更強一點、指標績效更好一點」。身為〝小金主〞不必是專家,買進美國100大企業債,也可以是「贏家」。

》大戶存好債,三招很管用

買債最怕踩雷,也就是被倒債或不付利息,畢竟要長期持有,所以找安全、有收益的債,是不二法則。選好債,師法大戶準沒錯!國內壽險挑好債,要「收益、安全、流動性」三招就很管用。

第一招:收益要夠、長期有利;第二招:信用夠好、準時還錢;第三招:規模夠大、流動性很好。把這三招套在公債、投資等級公司債、高收益債三大債券上,優質的投資等級公司債最符合法人需求,因此成為國內壽險最核心的資產配置。以國內最大壽險公司國泰人壽為例,第一季總投資金額高達5.9兆新台幣,債券部位占64.4%約3.854兆,其中有96%配置在投資等級債。

》投資級好債,大戶愛美國

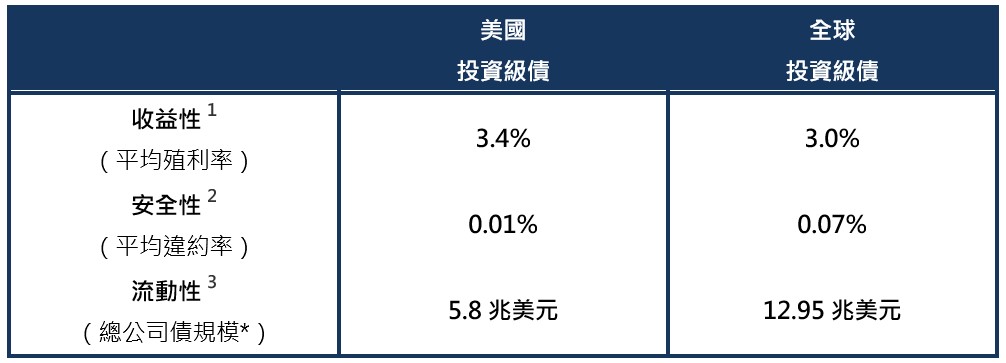

以收益、安全、流動性,進一步比較海外投資等級債,美國投資等級公司債全面勝出:

收益:2010年以來,美國投資級債平均殖利率3.4%,優於全球的3%,若與其他主要成熟型國家比,歐洲為2.3%,日本為0.5%,顯示在全球超低利率環境下,美國的收益率具有絕佳優勢。

安全:根據S&P違約分析報告,全球投資等級公司債平均違約率為0.07%,美國更低,僅0.01%,遠低於全球高收益債的3.2%,凸顯借錢給美國優質企業,無須擔憂倒債風險。

流動性:根據OECD統計,2018年全球企業債規模達12.95兆美元,其中美國公司債規模達5.81兆美元,占全球總規模的45%。再來,根據Sifma統計,自1999年來,美國公司債累積發行量達21兆美元,其中投資等級公司債達17.5兆,遠比高收益債的3.5兆多出14兆美元,占比達83%,凸顯美國公司債多數為高信評的投資等級債。

所以可以發現,國壽的3兆5350億元的海外債券配置中,有43%買北美,其第一季收益率達4.9%。觀察另一重量級壽險公司富邦人壽,2019年第一季2兆09億元的海外債券配置中,北美也了占52.5%之強。由此顯示,美國投資等級公司債正是壽險法人債券中的核心。

》美國債很好,100大債更好

美國投資等級公司債已經夠好,但美國好債又藏在細節裡!第一金投信精挑標普500指數的市值前100大企業所發行之債券,組成「第一金美國100大企業債券基金」(本基金有一定比重得投資於非投資等級之高風險債券且配息來源可能為本金),其「債信品質更高一點、償債能力更強一點、指標績效更好一點」,讓小金主也能跟大戶一樣,輕鬆參與投資兼顧安全、收益、流動性的資產。學大戶投資,首選當然是美國100大債。

* 本資料提及之企業、指數或投資標的,僅為舉例說明之用,不代表任何投資之推薦,亦不代表本公司系列基金日後之必然持股。